Крупнейшее российское рейтинговое агентство «Эксперт РА» публикует исследование «Американский госдолг больше не актив № 1». Обзор стал первым в рамках нового направления аналитики, посвященного международным финансам и инвестициям, а также темам, затрагивающим стратегии и проекты развития, в том числе ГЧП.

Аналитики Фонда Росконгресс выделили основные тезисы данного исследования, сопроводив каждый из них подходящим по теме фрагментом видеотрансляций панельных дискуссий, состоявшихся в рамках деловых программ ключевых мероприятий, проведенных Фондом.

Госдолг США очень велик и постоянно растет, что не соответствует критерию возвратности долга, предполагаемого у наилучшего заемщика. Один из главных актуальных рисков инвестиций в трежерис возможность дефолта в среднесрочной перспективе или возврат долга сильно обесцененными деньгами.

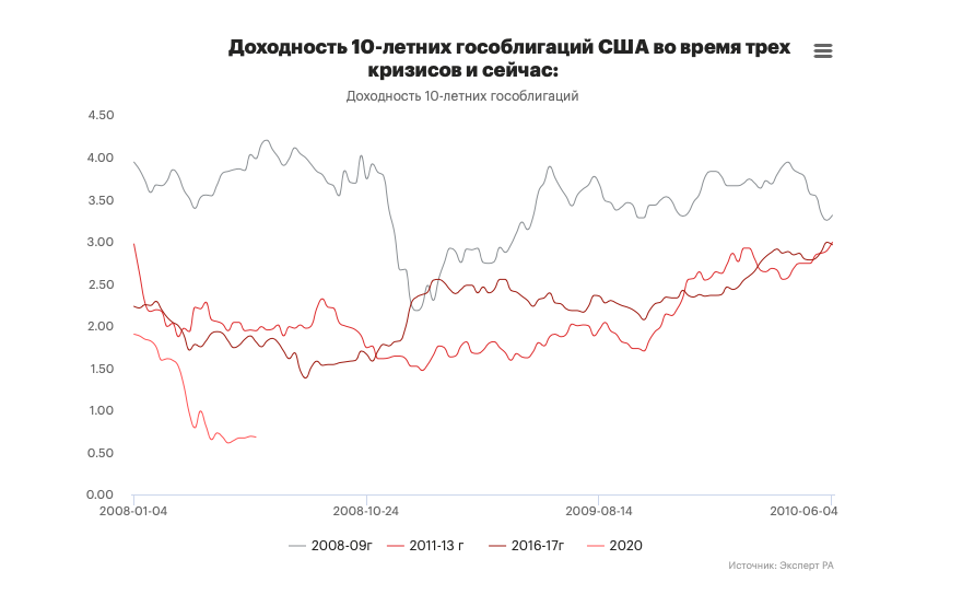

В отличие от европейского госдолга гособлигации США все еще котируются с положительной доходностью. Однако в реальности вложения в эти бумаги не дают инвестору возможности заработать. Реальная доходность гособлигаций США со сроками погашения от трех месяцев до пяти лет при инфляции в 1,9 % была отрицательной последние 10 лет. Реальную положительную доходность имели только 10- и 30-летние облигации благодаря номинальной доходности в 2,4 и 3,2 % соответственно.

Инфляционные ожидания, закладываемые рынком на 30-летний горизонт, снизились с 1,8 % зимой 2020 года до 1,6 % на текущий момент (на 10-летний до 1,3 %). При этом доходность 30-летних облигаций составляет сейчас 1,5 % (10-летних 0,7 %), что не дает инвесторам надежды заработать. Зимой доходность 30-летних облигаций составляла 2,2-2,4 %, что еще позволяло рассчитывать на реальную доходность хотя бы в 0,4-0,6 %, но и такой результат теперь уже недостижим.

Исторически доходность трежерис всегда росла, а реальная доходность возвращалась в положительную зону после преодоления острой фазы паники на рынке. Так, после кризиса еврозоны в 2012 году номинальная доходность 30-летних американских гособлигаций выросла с 2,5 до 3,9 % (10-летних с 1,5 до 2,9 %). После острой фазы мирового кризиса 2008 года номинальная доходность 30-летних облигаций выросла с 2,6 до 4,8 % (10-летних с 2,2 до 3,8 %).

Однако в текущий момент финансовые рынки все еще настроены пессимистично, а значит, ралли на рынках рисковых активов, которое будет давить на рынок госдолга, продолжается и далеко от завершения. Сегодня покупка долгосрочных гособлигаций США обернется убытками из-за падения цены облигаций на фоне роста доходности в обозримом будущем.

Долг федерального правительства США имеет один из самых высоких показателей в мире и из-за серьезного кризиса в экономике в 2020 году практически не имеет шансов сократиться.

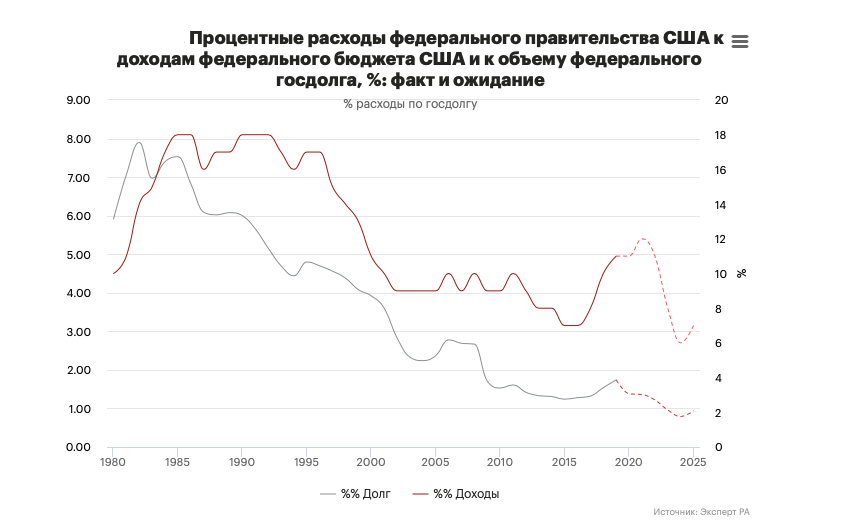

По итогам 2019 года долг федерального правительства США составил 650 % от доходов бюджета (или 105 % от ВВП). Это один из самых высоких показателей в мире, и он в разы больше установленных международными институтами предельных значений. При этом госдолг США практически не имеет шансов сократиться из-за серьезного кризиса в экономике в 2020 году.

Процентные расходы (расходы на обслуживание государственного долга) бюджета США пока близки к отметке в 10 % от доходов бюджета. Это, по общепринятым меркам, приемлемая процентная нагрузка. Несложно посчитать, что при долге в 140 % от ВВП через пять лет (это 820 % от доходов федерального бюджета) процентная ставка по долгу должна держаться на уровне 1,2 %, чтобы процентная нагрузка на бюджет не превышала десятипроцентного порога. При этом, по прогнозам экономистов, в ближайшие 30 лет инфляция ожидается на уровне 1,6 %. Получается, что ФРС должна проводить политику с отрицательными реальными процентными ставками многие годы только ради поддержания устойчивости пирамиды госдолга.

В марте 2020 г. ФРС США трижды смягчала монетарную политику. Значительный объем стимулирующих мер был ответом на стремительно ухудшающуюся из-за пандемии COVID-19 экономическую ситуацию. Экономический пожар тушили, прежде всего, дешевыми деньгами: 15 марта ключевая ставка была снижена до 0-0,25 % (это было уже второе снижение ставки за месяц: ранее ее понизили с 1,5-1,75 до 1-1,25 %). Кроме того, ФРС заявила о готовности приобретать ряд активов (казначейских облигаций правительства и обеспеченных ипотекой облигаций трех американских ипотечных агентств) на вторичном рынке практически в неограниченном объеме, а также о создании специального фонда для покупки корпоративных облигаций крупных эмитентов.

Американский госдолг имеет отрицательную реальную доходность и ожидаемо упадет в цене: гособлигации США дешевеют на фоне избыточного предложения и недостаточного спроса со стороны нерезидентов.

Существенный дефицит федерального бюджета США, который в этом году может достигнуть 20 % ВВП и оставаться на высоком уровне в последующие год-два, будет приводить к избыточному предложению новых государственных облигаций. Crowding out effect («эффект вытеснения» уменьшение частных инвестиций, вызванное ростом государственных расходов и, как следствие, ростом государственных заимствований и процентной ставки) в таком случае приведет к опустошению рынка в 2020 году, исключив практически любые заимствования корпоративным сектором на рынке, что ударит по экономике. Рост ставок по первоклассным долгосрочным кредитам при этом неизбежен, так как ФРС регулирует краткосрочную ставку, а для регулирования долгосрочных ставок ФРС нужно напрямую выкупать длинные гособлигации.

Если ФРС не удастся выкупить достаточный объем гособлигаций, чтобы избежать сильного роста долгосрочных ставок, не раскручивая при этом инфляцию, то многолетний тренд на снижение процентных ставок сломается, а это приведет к пересмотру ожиданий ключевыми участниками рынка и постепенному росту ставок по всем длинным облигациям в дальнейшем. Аналогичная ситуация складывалась в США в конце 1950-х, что привело к росту процентных ставок в 1960-х и 1970-х с одновременным раскручиванием инфляционной спирали: ставка ФРС с 0 % в 1958 году за несколько экономических циклов добралась до 2022 % в 1980-м.

При этом неизвестно, как поведут себя иностранные резиденты, финансирующие дефицит бюджета США уже много лет. Китай и другие развивающиеся экономики могут по политическим причинам или из-за падения своих резервов отвернуться от США. Тогда либо пирамида госдолга начнет разваливаться, потеряв доноров, либо ФРС существенно нарастит денежную базу, создавая инфляционные риски. Все это будет давить на цены облигаций на рынке.

Также предлагаем вам ознакомиться с другими материалами, размещенными в специальных разделах Информационно-аналитической системы Росконгресс Государственно-частное партнерство, Управление инвестициями, СидимДомаЭкономика и Инвестиционный климат, посвященных одному из наиболее важных инструментов реализации ключевых инвестиционных проектов, а также вопросам эффективного управления инвестициями как в частном, так и в государственном секторе.